Tỷ phú Nguyễn Đăng Quang với thương vụ siêu lời

Sau gần 2 năm hợp nhất trở thành The CrownX, Masan đã nâng định giá huy động thêm được hơn 1,5 tỷ USD từ các nhà đầu tư quốc tế.

Trong đợt huy động vốn mới nhất liên quan Công ty CP The CrownX, giao dịch góp vốn của nhóm nhà đầu tư đã nâng định giá công ty này lên mức 8,2 tỷ USD, xấp xỉ 190.000 tỷ đồng quy đổi.

Cụ thể, các nhà đầu tư gồm TPG, Platinum Orchid (thuộc sở hữu của Quỹ đầu tư Quốc gia Abu Dhabi) và SeaTown Master Fund (do công ty con của Temasek Holdings quản lý) đã rót 350 triệu USD vào The CrownX để đổi lấy 4,27% cổ phần, tương đương giá mỗi cổ phần là 105 USD (xấp xỉ 2,415 triệu đồng).

Theo Tập đoàn Masan, tỷ lệ sở hữu của tập đoàn tại The CrownX sau giao dịch này là 81,4%.

Thương vụ siêu lời

Cũng theo lãnh đạo Masan, sau gần 2 năm kể từ khi thành lập, The CrownX đã huy động thêm được hơn 1,5 tỷ USD từ các nhà đầu tư quốc tế.

Trong khi đó, tập đoàn vẫn giữ được định giá độc lập tại 2 công ty con của The CrownX là Công ty CP Phát triển và Thương mại Dịch vụ VCM – chủ sở hữu 100% vốn WinCommerce (tên cũ Vincommerce) – vận hành chuỗi siêu thị Vinmart, Vinmart+ (một số đã đổi tên thành Winmart) và Công ty TNHH Masan Comsumer Holdings – sở hữu Công ty CP Hàng tiêu dùng Masan (MCH).

Việc mua lại Công ty VCM từ Vingroup rồi hợp nhất hoạt động kinh doanh với Masan Comsumer Holdings dưới sự quản lý của pháp nhân The CrownX đã trở thành thương vụ siêu lời của Tập đoàn Masan và tỷ phú Nguyễn Đăng Quang.

Cụ thể, trước khi đưa toàn bộ vốn sở hữu tại 2 công ty con nói trên về The CrownX, cuối năm 2019, Công ty VCM được các nhà đầu tư quốc tế định giá khoảng 3,08 tỷ USD.

Theo đó, nhóm nhà đầu tư dẫn đầu bởi Quỹ đầu tư GIC của Chính phủ Singapore đã chi 500 triệu USD để đổi lấy 16,26% cổ phần VCM, tương đương định giá cho 100% vốn sở hữu của chủ chuỗi siêu thị Vinmart và Vinmart+ cùng thời điểm là 3,08 tỷ USD.

Trong khi đó, Masan Comsumer Holdings được định giá gần 4,2 tỷ USD thông qua giao dịch của Tập đoàn Singha (Thái Lan) rót 600 triệu USD đổi lấy 14,3% cổ phần.

Như vậy, trong các giao dịch huy động vốn gần nhất trước khi hợp nhất về The CrownX, tổng định giá của Công ty VCM và Masan Consumer Holdings vào khoảng 7,28 tỷ USD.

Sau gần 2 năm về tay Masan, ngoài việc nâng định giá của The CrownX lên mức 8,2 tỷ USD, cao hơn 12,6% so với tổng định giá riêng lẻ, Masan còn huy động được hơn 1,5 tỷ USD cho riêng The CrownX.

Hiện The CrownX nắm giữ khoảng 83,74% vốn Công ty VCM và 85,71% vốn Masan Comsumer Holdings.

Sẽ sớm IPO The CrownX

Với khoản đầu tư của TPG, Platinum Orchid và SeaTown Master Fund kể trên, lãnh đạo Masan cho biết The CrownX đã khép lại các vòng gọi vốn, trước khi thực hiện kế hoạch IPO và niêm yết trên thị trường chứng khoán.

Ông Danny Le, Tổng giám đốc Masan cho biết sẽ IPO The CrownX trên sàn chứng khoán quốc tế vào năm 2023-2024.

Thực tế, trước giao dịch huy động 350 triệu USD gần nhất, trong tháng 11, Masan đã huy động được hơn 345 triệu USD từ nhóm nhà đầu tư dẫn đầu bởi SK Group để mua lại cổ phần của The CrownX. Trong đó, riêng SK Group đầu tư 340 triệu USD và đổi lấy 4,9% cổ phần.

Hồi tháng 5, một nhóm nhà đầu tư do Tập đoàn Alibaba cùng Baring Private Equity Asia (BPEA) dẫn đầu cũng đã đầu tư 400 triệu USD vào The CrownX để sở hữu khoảng 5,5% cổ phần.

Đáng chú ý, trong thỏa thuận với nhóm nhà đầu tư Alibaba, Masan có cam kết IPO The CrownX trước ngày 11/6/2026, với quyền được gia hạn tối đa 1 năm theo quyết định của tập đoàn.

Trong trường hợp The CrownX không thực hiện được IPO theo các điều kiện đã thỏa thuận, mỗi nhà đầu tư có quyền chọn được yêu cầu The Sherpa (công ty mẹ của The CrownX) hoặc bên được chỉ định bởi Sherpa mua lại cổ phần mà nhà đầu tư đã mua trong vòng gọi vốn này. Giá mua lại sẽ theo mức ghi nhận trong thỏa thuận.

Ngoài ra, quyền chọn này có thể thực hiện sau thời hạn IPO và tiếp tục có hiệu lực cho đến khi tròn 9 năm 1 tháng kể từ ngày hoàn tất giao dịch (ngày 11/6/2021). Quyền chọn này chỉ có thể thực hiện một lần đối với tất cả cổ phiếu nói trên.

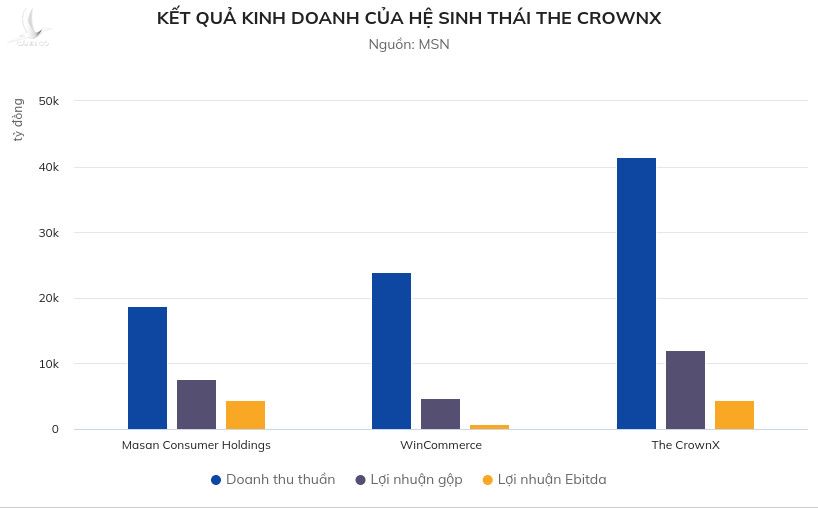

Về kết quả kinh doanh của The CrownX, sau 9 tháng từ đầu năm, công ty này ghi nhận 41.472 tỷ đồng doanh thu thuần, tăng 4% so với cùng kỳ năm trước. Đây cũng là công ty có doanh thu cao nhất của Masan.

Chỉ tiêu lợi nhuận trước thuế, lãi vay và khấu hao (Ebitda) cùng thời gian đạt 4.774 tỷ đồng, tăng 186%, tương đương, biên Ebitda tăng 5,09 điểm % và đạt 11,5%.

Trong đó, riêng Wincommerce, ghi nhận 23.996 tỷ đồng doanh thu thuần và 824 tỷ đồng lợi nhuận Ebitda. Đáng chú ý, quý III vừa qua là quý đầu tiên công ty đạt lợi nhuận thuần phân bổ cho cổ đông dương sau 7 quý được Masan mua lại. Chỉ tiêu này đạt 137 tỷ đồng và được thúc đẩy bởi doanh thu thuần tăng 21% cùng biên Ebitda đạt 5,5% so với mức âm 3% cùng kỳ năm ngoái.

Với Masan Comsumer Holdings, công ty này ghi nhận 18.694 tỷ đồng doanh thu thuần sau 9 tháng, tăng hơn 14% so với cùng kỳ. Trong khi đó, lợi nhuận Ebitda của công ty này đạt 4.399 tỷ, tăng 15%.

Minh Ngọc