Nhìn từ bê bối ngân hàng lừa tiền của dân ở Trung Quốc, Việt Nam đã làm gì?

Tăng trưởng nóng đã làm cho ngành ngân hàng tại Trung Quốc sinh sôi quá mức. Và giờ đây nhiều vấn đề phát sinh như nợ xấu, lừa đảo, khó quản lý, ngân hàng tự ý lách luật, … đang đục khoét niềm tin của người Trung Quốc với hệ thống ngân hàng nước họ. Soi chiếu vào Việt Nam, chúng ta đã làm những gì để tránh đi vào vết xe đổ của nước bạn.

Từ những chính sách hiệu quả cho đến những công cụ điều tiết thị trường mạnh mẽ

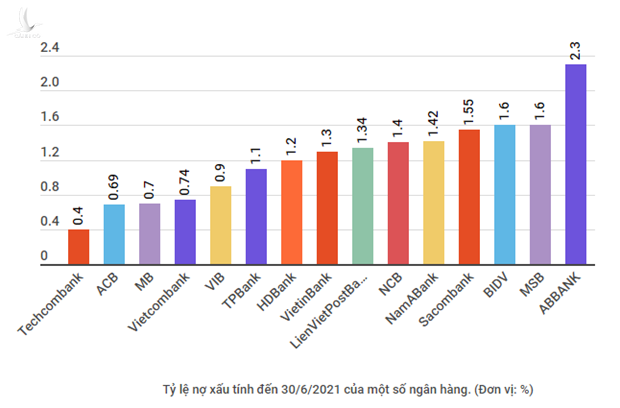

Mặc dù trong hai năm qua, ghi nhận mức nợ xấu tại Việt Nam đã và đang không ngừng tăng. Nguyên nhân là do đại dịch Covid-19 bùng phát vào năm 2020-2021, giá dầu leo thang năm 2022, những biến động mang tính chất thiên nga đen này đã gây khó khăn cho toàn bộ hệ thống doanh nghiệp, làm nhiều công ty phải đóng cửa hoặc phá sản, tạo thành nợ xấu đè nặng lên nền kinh tế.

Tuy nhiên, trước đó tính theo lũy kế từ 2017 đến 2021, toàn hệ thống các tổ chức tín dụng cả nước đã xử lý được 380,2 nghìn tỷ đồng, tương đương 47,9% số nợ xấu theo Nghị quyết số 42. Nên nếu không có những yếu tố bất ngờ thì mức nợ xấu tại Việt Nam đã tiếp tục giảm hơn nữa trong năm nay. Điều này nói lên rằng hướng đi của Nghị quyết 42 về xử lý nợ xấu do chính phủ ban hành đã mang lại kết quả tích cực cho lĩnh vực tín dụng.

Tất nhiên, nợ xấu do những nguyên nhân ngoài ý muốn vẫn chưa phải là tất cả. Bởi bên cạnh những yếu tố không kiểm soát được, hai năm qua còn ghi nhận tiền trong nền kinh tế, mà cụ thể là đi vay từ các ngân hàng đã đổ vào đầu cơ bất động sản rất cao. Điều này tạo nên rủi ro rất lớn cho thanh khoản toàn hệ thống, do nếu bên vay không đủ khả năng trả nợ, thì ngân hàng sẽ là người gánh lấy áp lực chi trả cho bên khách hàng gửi tiền. Nếu để xảy ra tình trạng đứt gãy dòng tiền trong hệ thống ngân hàng, nợ xấu sẽ phát sinh và cần mất rất lâu và rất phức tạp để giải quyết.

Nhìn thị trường đầu cơ bất động sản tăng nóng những năm qua, có thể hiểu Việt Nam cũng chịu tác động chung giống với thế giới, việc bơm tiền, tung các gói vay ưu đãi, … dù kích thích được nền kinh tế tăng trưởng, song việc quản lý vẫn không đủ mạnh nên đã tạo ra không ít lỗ hổng.

Áp room tín dụng – công cụ tài chính đảm bảo nền kinh tế tăng trưởng bền vững

Vừa qua, dưới chỉ đạo của Chính phủ, Thống đốc NHNN Nguyễn Thị Hồng đã cho biết, “Từ khi áp dụng việc kiểm soát tăng trưởng tín dụng vào năm 2011, Ngân hàng Nhà nước thấy đây là biện pháp hiệu quả trong tổ chức điều hành, đưa thị trường tiền tệ, tín dụng ổn định trở lại”. Trước đây khi không kiểm soát room tín dụng, một số ngân hàng có mức tăng trưởng tín dụng rất cao, lên tới 30-53,8%, tạo ra những cuộc đua lãi suất để huy động nguồn tiền cho vay. Nhưng khi dựa vào việc áp room tín dụng lên toàn bộ hệ thống ngân hàng, chính phủ có thể ngăn không cho các tổ chức tín dụng huy động tiền trong dân quá mức. Đặc biệt là không để cuộc chạy đua tăng lãi suất huy động diễn ra, tức là huy động tiền gửi của dân vô tội vạ, từ đó gây ra việc cho vay bừa bãi để nhanh chóng trả được lãi suất cho khách hàng gửi tiền, dẫn tới chọn nhầm các bên vay không chất lượng, lừa đảo, dẫn tới nợ xấu tăng, mất khả năng chi trả.

Ngoài ra, áp room tín dụng còn là cách mà ngân hàng nhà nước kiểm soát được sự đồng bộ cho toàn bộ hệ thống ngân hàng. Không để xảy ra tình trạng manh mún, mặc ai nấy làm, để từ đó tránh được tình trạng trục lợi, lách luật tại các ngân hàng.

Chưa kể, thông qua việc nới hoặc không nới room tín dụng, mà nhà nước và người dân cũng sẽ đánh giá được năng lực thật của ngân hàng đó. Bởi Ngân hàng nhà nước sẽ áp dụng công cụ room tín dụng cùng với các yêu cầu về an toàn vốn… Chỉ những Ngân hàng nào chất lượng tốt hơn, tín dụng lành mạnh hơn, xử lý nợ xấu tốt hơn, tham gia nhiều hơn vào các mục tiêu chung của hệ thống và chủ trương của Chính phủ thì mới được ưu tiên nới room tín dụng hơn. Điều này sẽ giúp các ngân hàng nỗ lực trong việc kinh doanh, như cho vay có chọn lọc hơn, chủ động có trách nhiệm tầm soát rủi ro và đặc biệt là cố gắng xử lý nợ xấu. Đặc biệt một số ngân hàng khi gần cạn room sẽ có trạng thái phòng thủ, họ sẽ tự biết cân nhắc khẩu vị rủi ro tín dụng để ưu tiên cấp tín dụng cho khách hàng có điểm tín dụng tốt. Đây là công cụ không thể thiếu “gạn đục khơi trong” chắt lọc ra các tổ chức tín dụng có năng lực thật sự.

Thực tế cho thấy, ở Việt Nam, trên cả nước hiện cũng chỉ có 49 ngân hàng đang hoạt động, con số tuy ít nhưng chất lượng hơn nhiều so với 4000 nhà băng lớn nhỏ ở Trung Quốc. Trong đó, có những ngân hàng năng lực tốt đã sẵn sàng sáp nhập với các ngân hàng yếu kém hơn nhằm đứng ra gánh vác bớt áp lực xử lý nợ xấu cho chính phủ. Đơn cử như theo lũy kế 5 năm qua (2017 – 2021), một ngân hàng lớn tại Việt Nam khi sáp nhập với một ngân hàng khác đã thực hiện thu hồi và xử lý được gần 72.000 tỉ đồng các khoản nợ xấu và tài sản tồn đọng, trong đó hơn 58.300 tỉ đồng là các khoản thuộc đề án, đạt gần 68% kế hoạch tổng thể. Nhờ đó, tỷ trọng tài sản tồn đọng giảm từ 29,3% xuống còn 8%, tỷ lệ nợ xấu nội bảng đã giảm từ 6,81% xuống 1,47 % so với thời điểm 31/12/2016.

Nhìn chung, việc áp room tín dụng tuy theo một số phản ánh là sẽ tạo ra không ít phiền hà cho các doanh nghiệp khi đi vay vốn, cũng như tình trạng “cạn room” ở mỗi ngân hàng. Nhưng không áp lực thì làm gì có kim cương, nhờ áp lực từ trên xuống mà hệ thống tín dụng Việt Nam mới lọc ra những ngân hàng thật sự chất lượng, có năng lực chọn mặt gửi tiền cho khách hàng, cũng như đủ khả năng xử lý được nợ xấu cho xã hội. Áp room tín dụng là cách đảm bảo tăng trưởng tín dụng trong tầm kiểm soát, đảm bảo nền kinh tế Việt Nam tăng trưởng theo hướng bền vững.

Huy Hoàng

Để hiểu rõ hơn về vụ bê bối lừa tiền của dân tại ngân hàng Trung Quốc, mời quý độc giả đọc thêm: